さっぴー

さっぴーこんにちは!アメリカ在住の節約主婦さっぴーです。

この記事では、アメリカで年会費無料のおすすめクレジットカード12枚をまとめていきます。

「クレカのオトクな特典をGETしたいけど、年会費はかけたくない…」という方の参考になるとうれしいです!

- 私が実際に使っているおすすめカード9枚

- 使ってはいないけど良さそうなカード3枚

を一覧でご紹介します。

- 年会費がかからないオトクなクレジットカード12枚

- おすすめの組み合わせ(工事中)

- 申し込む前に知っておきたい注意点

- クレジットカードの申込方法

- クレジットカードを申し込むために必要な準備

- 30代 3児の母

- 2022年~アメリカ駐在へ帯同中

- 節約は趣味を通り越して身体の一部

- アメリカのクレジットカード 夫婦で20枚所有 (夫10枚・妻10枚)

- 好き:ベーグルとカフェオレ・文章を書くこと・コスパがいいもの

- 苦手:虫・パイナップル・めんどくさいこと

他にもアメリカでのオトクな旅行や買い物情報をまとめています。

この記事の後に読んでみてくださいね♪

この記事で挙げている①〜⑧のカードは、我が家の紹介リンクを貼らせてもらってます。申し込む時は、本記事内のボタンから申し込んでもらえるとうれしいです。リンク切れの際は、インスタのDMからお知らせしてもらえると助かります。

当ブログの収益の一部を毎年寄付をして、寄付先や金額は記事で報告しています。お時間ある時に覗いてみてください。

オトクな年会費無料カードまとめ

① ヒルトン オナーズカード

オトクな年会費無料カードとして、まず押さえておきたいのが、AMEXのHilton Honors Card(ヒルトン オナーズカード)です。

私が実際にアメリカで1枚目に作ったカードです!

- 年会費: 無料

- 還元率: 1.5〜3%

- 入会特典: 通常75,000ポイント(3ヶ月以内に3,000ドル利用)

→無料宿泊1〜3泊くらい - 海外手数料: 無料

- カードブランド: AMEX

- ポイント種類:ヒルトンポイント

- ポイント利用先:ヒルトン系列ホテル(アメリカを中心に世界で8,300軒以上展開)など

このカードは、何と言っても入会特典(ウェルカムボーナス)がおトク!

入会特典だけで無料で数泊できて、旅行費が節約できます

ヒルトンカードは比較的審査に通りやすいので、初心者でも作りやすくてありがたいです。

我が家は、この入会特典目当てで、夫婦で1枚ずつ作りました。

夫婦間で紹介ポイントももらえます✌

ヒルトン系列ホテルはアメリカのどこにでもあるので、貯めたポイントを使う先にも困りません。

ヒルトン・オナーズカードについて、くわしくはこちらの記事でまとめています。

→お得なヒルトンの年会費無料クレジットカードを徹底解説!

個人的にはこれは入会特典や海外手数料無料狙いのサブカード。

メインカードとしては、②③がおすすめです。

② アメックス ブルービジネス プラス

つづいて、Amex Blue Business Plus(アメックス ブルービジネス プラス)です。

何でも2%貯まる、私のメインカードです!

- 年会費: 無料

- ポイント還元率: すべて2%

- 入会特典: 15,000ポイント(3ヶ月以内に3,000ドル利用)

→マイル交換で片道航空券1枚くらい - 海外手数料: あり

- カードブランド: AMEX

- ポイント種類:AMEX MRポイント

- ポイント利用先:マイル(ANA、British Airline→JAL)、ホテル(マリオット、ヒルトン、IHG)など

\ なんでも2%ポイント! /

還元率2%のありがたいカード!

ビジネスカードですが、個人でも作れます。

アメリカのクレカは世帯年収で申告するので、専業主婦でも作れます!(夫の年収&職業を書いてOK)

具体的なビジネスカードの申し込み方法はこちらの記事でまとめています。

このブルービジネスプラスカードは、アメックスのMRポイントが貯まり、ANAなどのマイルに交換できます。

うちはブリティッシュ航空のマイル経由でJALやアメリカン航空の航空券に交換しています。

ポイントサイトのRakuten Cashに紐付けると、キャッシュバックがMRポイントで受け取れてさらにおトク。

ビジネスカードは、チェイスの24ヶ月5枚ルールにカウントされないのもメリット。

入会特典の条件金額が高めなので、大きな支出がある時期に作成するのがオススメです。

私は車の保険の支払いに使いました。

③ ビルト ブルー マスターカード

家賃の支払いでポイントを貯めるなら、Bilt Mastercard(ビルト マスターカード)が必携!

- 年会費: 無料

- ポイント還元率: 1%〜1.25%

- 入会特典: 100ビルトキャッシュ(家賃支払い手数料に充当可)

- 海外手数料: 無料

- カードブランド: Mastercard

- ポイント種類:ビルトポイント

- ポイント利用先:マイル(ANAなど)、ホテル(ハイアットなど)

家賃の支払いが手数料無料でポイントが貯まる唯一のカードです!

2026年1月からリニューアルされ、これまでと仕組みが変わり、年会費無料、95ドル、495ドル の3種類になりました。

我が家は、年会費無料のブルーカードを選びました!

\ 家賃でポイント貯まる! /

ビルトポイントの貯め方は、

①Flexible Bilt Cash(日常使いでもポイントが貯まる。少し複雑)

②Housing-only rewards(ポイントが貯まるのは家賃支払いのみ。シンプル)

の2通りから選べます。

家賃3,000ドルの場合:

▶日常の買い物で1,000ドル以上使う…

①の方がポイントがより貯まります。

▶日常の買い物で1,000ドルより少ない…

②でシンプルでコツコツ貯まります。

我が家は、基本①にしておいて、他に新しいカードを作ってミニマムスペンドのためにそちらを使う必要がある時期などは、ビルトは②にして250ポイントを確実にもらう予定です。(①と②は毎月変えられます)

我が家は年会費を押さえたいので無料カードを選びましたが、旅行によく行く方や今後もアメリカに長く住む方であれば、特典の多い495ドルのカードを作る価値もあるかと思います。

④ 【特典UP中!】チェイス フリーダム アンリミテッド

チェイスでまず作りたい年会費無料カード、Chase Freedom Unlimited(チェイス フリーダム アンリミテッド)です。

何でも1.5%還元で、Chaseの中では審査ハードルが比較的ゆるめのカードです。

期間限定!ウェルカムボーナス300ドルにUP中です!

- 年会費: 無料

- ポイント還元率: すべて1.5%

- 入会特典: 200ドル or 20,000ポイント(3ヶ月以内に500ドル利用)

- 海外手数料: あり

- カードブランド: VISA

- ポイント種類:現金 or Chase URポイント

- ポイント利用先:マイル(ANA、British Airline→JAL)、ホテル(ハイアット)、チェイストラベル など

通常1.5%で、ドラッグストアや外食ではさらに高還元率。

貯めるポイントをチェイスに集約したい方は、これをメインカードにしてもいいかと思います。

VISAブランドはどこでも使えるので、1枚持っておくと安心です。(AMEXはたまに使えないお店もあります)

\ チェイスポイントを効率よく貯める /

おトク度を高めるオススメの持ち方は、

- 夫:チェイス サファイア プリファード(年会費95ドル)

- 妻:チェイス フリーダム アンリミテッド(年会費無料)

貯めたポイントは家族間で統合できるので、妻→夫にまとめて使うのがおすすめ。

チェイスサファイアプリファードに移すと、旅行予約で1.25〜1.75倍の価値になることもあります!

有料カードをどれか1枚作るなら、私はこのチェイス サファイアプリファードをオススメします!

年会費95ドルかかりますが、それをはるかにしのぐ特典の多さ!

レンタカー保険、旅行保険、ホテル毎年50ドルOFF、スーパーで毎月10ドルOFF、入会特典ポイント(でかい)、海外手数料無料 などなど…

ぜひ早めに作っておいてほしい、超おすすめカードです。

くわしくはこちらにまとめてます。

→チェイスサファイアプリファードの特長・申込み方法を解説【駐在妻でも作れる!】

⑤ 【特典UP中!】マリオット ボンヴォイ ボールド

マリオット系列の年会費無料カード、Chase Marriott Bonvoy Bold(チェイス マリオット ボンヴォイ ボールド)です。

期間限定!ウェルカムボーナス

2泊無料(10万ポイント相当)にUP中です!

- 年会費: 無料

- ポイント還元率: 1.5%〜

- 入会特典: 通常30,000ポイント(1泊無料相当)

- 海外手数料: 無料

- カードブランド: VISA

- ポイント種類:マリオットポイント

- ポイント利用先:マリオット系列ホテル

私は入会特典がUPして2泊無料の時に作りました。

年に1回くらいUPするので、その時を狙うのがオススメ!

\ 今だけ入会特典UP! /

⑥ チェイス インク ビジネスカード

Chase Ink Business Card(チェイス インク ビジネスカード)は、入会特典の豪華さNo.1!

もらえるのは75,000ポイント、なんと1,000ドル以上の価値!

Cash と Unlimited の2種類があり、どちらも年会費は無料。

特典はほぼ同じなので、どっちを作ってもOK。

期間をあければ両方作ることができるので、入会特典を2回GETできて超おトクです!

我が家は夫婦で2枚ずつ作り、計4回GETしました!

(紹介ポイントももらえます✌)

- 年会費: 無料

- ポイント還元率: 1.5%〜

- 入会特典: 通常75,000ポイント(1,000ドル相当〜)

- 海外手数料: あり

- カードブランド: VISA

- ポイント種類:Chase URポイント

- ポイント利用先:マイル(ANA、British Airline→JAL)、ホテル(ハイアット)、チェイストラベル など

\ ウェルカムボーナス1,000ドル相当! /

インクビジネスは審査ハードルが少し高めなので、①〜⑤で紹介した中から2、3枚をしっかり使ってクレジットヒストリーを構築してから申請チャレンジしてみてください。

このカードは、入会特典だけでも十分おトクすぎるんですが、さらにインスタカートの食材デリバリーで毎月20ドルOFFの割引がもらえるのもかなり助かってます!

うちはCashとUnlimitedの2枚持っているので、毎月40ドルOFFで買い物できています!

インスタカートの割引については、こちらの記事で解説しています。

\ ウェルカムボーナス1,000ドル相当! /

ビジネスカードは、チェイスの24ヶ月5枚ルールにカウントされないのもメリット。

入会特典の条件金額が高めなので、大きな支出がある時期に作成するのがオススメです。

私は車の保険の支払いに使いました。

チェイスインクビジネスカードを作成後は、この記事の手順でパーソナルカードとアカウント統合しておくと便利です。

⑦ チェイス フリーダム フレックス

このChase Freedom Flexは、④で紹介したChase Freedom Unlimitedの兄弟カードです。

期間をあけて両方作ることができ、入会ボーナスも2回もらうことができます。

(チェイス24ヶ月5枚ルールにはご注意ください)

- 年会費: 無料

- ポイント還元率: 1〜5%

- 入会特典: 通常200ドル(3ヶ月以内に500ドル利用)

- 海外手数料: あり

- カードブランド: VISA

- ポイント種類:チェイス URポイント or キャッシュバック

\ ウェルカムボーナス 200ドル /

①〜⑥のカードを一通り作った後に、「入会特典目当てで新しいカード作りたいなぁー」という時に候補になるカード。

通常のキャッシュバック率は1%なんですが、3ヶ月ごとに5%キャッシュバックになるカテゴリがあるのが特長。

日用品・スーパー・ガソリンなどが高還元になるので、その期間にまとめ買いをするとオトクです。

Chaseポイントを貯めたい人はサファイアプリファードと持ちがオススメです!

⑧ アメックス ブルーキャッシュ エブリデイ

Amex Blue Cash Everyday(アメックス ブルーキャッシュ エブリデイ)は、生活費でおトクに還元されるカード。

スーパーやガソリンが、年間6,000ドル購入分まで3%キャッシュバックされます。

ポイントではなくキャッシュで還元されるので、旅行にあまり行かない方におすすめです。

- 年会費: 無料

- ポイント還元率: 1〜3%

- 入会特典: 通常200ドル(6ヶ月以内に2,000ドル利用)

- 海外手数料: あり

- カードブランド: Mastercard

- ポイント種類:キャッシュバック

\ スーパーとガソリン3%還元! /

※ビジネスカードの表示が出ますが、Personal Cardに切り替えてNo Annual Feeで絞り込むと出てきます!

⑨ アメリカンエアラインズ マイルアップ

航空会社から出ているカードで、我が家が作ったのはアメリカン航空のAmerican Airlines AAdvantage MileUpカードです。

年会費無料で、スーパーで2%貯まります。

少しでもカードを使っておけばマイルの有効期限が延長されるので、それも作った理由の一つです。

- 年会費: 無料

- ポイント還元率: 1〜2%

- 入会特典: 15,000マイル(3ヶ月以内に500ドル利用)

→アメリカや日本国内片道航空券くらい - 海外手数料: あり

- カードブランド: Mastercard

- ポイント種類:アメリカン航空マイル

\ アメリカン航空ユーザーなら /

有料カードだとさらに入会特典が大きかったり受託手荷物特典があったりするのですが、我が家は何回か申請して落ちてしまい、諦めて無料カードにしました。

デルタやユナイテッド航空からも同様のカードがあるのでチェックしてみてください。

⑩ ディスカバーカード

渡米初期に、クレジットヒストリーを構築したい方向けのDiscover Card(ディスカバーカード)。

審査がゆるめで、アメリカで初めて申請する方でも承認されやすいと言われています。

- 年会費: 無料

- ポイント還元率: 1,000ドル/3ヶ月 まで2%(種類による)

- 入会特典: なし

- 海外手数料:無料

- カードブランド:Discover

- ポイント種類:キャッシュバック

個人的には、駐在員&駐在妻のクレヒス構築には、渡米前か直後にANA-USA かJAL-USAカードを作成しておくのが確実でオススメですが、作れなかった方はこのDiscoverカードが選択肢です。

ANA-USAやJAL-USAカードの家族カードでクレヒスを構築する方法については、こちらの記事で書いています。

Discoverカードは、こちらのページで、事前に審査に通るかチェックできます。

⑪ シティ ダブルキャッシュ

Citi Double Cash Card(シティ ダブルキャッシュ)は、とにかくシンプルに、2%キャッシュバックになるカードです。

ポイントではなくキャッシュで還元されるので、旅行にあまり行かない方におすすめです。

- 年会費: 無料

- ポイント還元率: すべて2%

- 入会特典: 通常200ドル(6ヶ月以内に1,500ドル利用)

- 海外手数料: あり

- カードブランド: Mastercard

- ポイント種類:キャッシュバック

③のビルトカードと併用すると、旅行ポイントとキャッシュの両方でバランスよく貯められます。毎月まずはビルトカードで家賃支払い手数料をカバーする金額を利用して、それを超える分をこのカードで支払うとよさそうです。

⑫ ウェルス・ファーゴ アクティブキャッシュ

Wells Fargo Active Cashは、何でも2%キャッシュバックになるカードです。

Wells Fargoは、アメリカの大手銀行のひとつ。

上のCitiとの違いは、

・審査が厳しめ

・VISAブランド

といったところです。

- 年会費: 無料

- ポイント還元率:何でも2%

- 入会特典: 通常200ドル(3ヶ月以内に500ドル利用)

- 海外手数料: あり

- カードブランド: VISA

- ポイント種類:キャッシュバック

ポイントではなくキャッシュで還元されるので、旅行にあまり行かない方におすすめです。

(参考)Bank of America Customized Cash

上記Citi Double CashとWells Fargo Active Cashの対抗馬として、Bank of America Customized Cash(バンク・オブ・アメリカ カスタマイズド キャッシュカード)が挙げられます。

アメリカ最大手の銀行バンクオブアメリカのユーザーなら検討してもいいカードです。

このカードはバンクオブアメリカの口座に2万ドル以上(約300万円以上)を預けておくことで還元率があがり、メリットが最大化します。

しかし、個人的には、お金を普通の銀行に預けておくのはもったいないと思うので、このカードもそんなにオススメはしません。

私は預金先としてウェルスフロントを使っています。ここなら複利でどんどん増えていきます。

預金はウェルスフロントで増やしながら、 本記事で紹介している高還元クレジットカードでポイ活するのが賢いかなぁと思います。

ウェルスフロントについて、くわしくはこちらで解説しています。うちが実際にもらった利息も公開しています!

現金キャッシュバック系カードの中で選ぶなら、Amex Blue Cash Everyday(スーパーとガソリンで3%還元/6,000ドルまで)かCiti Double Cash(すべて2%還元)をおすすめします。

おすすめの組み合わせは?

後日執筆予定です!

クレジットカードの申し込み方法

アメリカのクレジットカードの申請は、とても簡単です。

氏名、住所、年収や職業を記入して、規約に同意するだけ。

年収は世帯の合計の数字を書いてください。専業主婦の場合は、夫の年収や職業を書いてOK!

ヒルトンカードの解説記事では、Amexの申込み方法をまとめています。

ChaseやCitiも、項目はだいたい同じです。

ビジネスカードの作り方は、こちらの記事でまとめています。

→【アメリカ】ビジネスクレジットカードの申込み方法・記入の仕方

クレジットカードを作る際の注意点

これから複数枚のカードを作る予定の方は、申請前に次の点をご確認ください。

- 短期間に何枚も作ると、クレジットスコアが下がる

- 新たに申請するのに、3ヶ月は間隔を開けた方がいいと言われています。

- ”同日”なら、他社発行カードを2枚申請してもOK

- クレカを作るとスコアが少し下がるんですが、他社発行の同日申請であれば、1枚でも2枚でも影響は同じと言われています。

- たとえば、ヒルトン・オナーズカード(Amex発行)とマリオットボールドカード(Chase発行)を同日に申請するのはOK。ヒルトン・オナーズカード(Amex)とアメックスブルービジネスカード(Amex)を申請するのは✕です。

また、次の2つのルールにも気をつけてください。

- チェイス 24ヶ月5枚ルール

- 過去24ヶ月以内に5枚のクレジットカードを発行していた場合、新たにチェイスのクレジットカードを発行できなくなります。

- 他社発行のカードもカウントします。

- ビジネスカードはカウントしません。

- ▶たくさん作りたい人は、優先度高いチェイスカードを先に、かつビジネスカードを先に申請すると効率的。

- アメックス 4枚ルール

- アメックス発行のカードは4枚までしか保有できません。

- ビジネスカードもカウントします。

- アメックスゴールドなどの”チャージカード”はカウントしません。

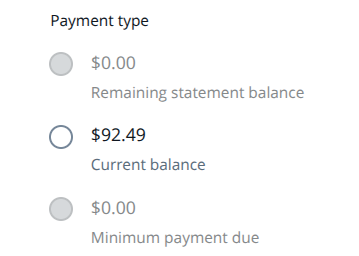

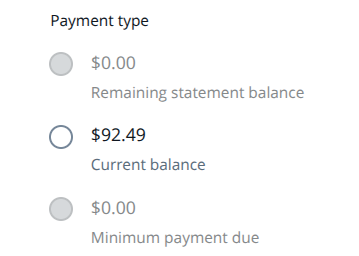

そして、クレジットカードが承認された後は、アプリやWebサイトからAuto Pay(自動引落し)を忘れずに設定してください。

うっかり支払いを忘れると利息(Interest Charge)が取られてしまいます。

クレジットスコアを良好に保つために、利用残高(Credit Balance)は上限金額(Credit Line)の30%以内におさえてください。

私はアプリでこまめに支払い(Pay Card)をしています。

アメリカでは定額払い(いわゆるリボ払い)も主流なんですが、基本的に全額払うようにしてください。

払う金額を選ぶ画面で、Current Balanceや、Statement Balanceを選べばOKです。

Minimum payment(定額払い)にすると、不足分に対して利息(Interest Charge)が発生します。

うちは先に渡米した夫がこのミスをやらかして、利息で100ドル払っていました…

クレジットカードを作るための準備

アメリカのクレジットカードを作るためには、クレジットヒストリーを構築してクレジットスコアを高めることが必要です。

まずは、”渡米前や渡米したばかりでスコアが無い人でも作れるクレジットカード”を作り、それをコツコツ使って、信用を作ります。

きちんとステップさえ踏めば、夫の駐在で帯同してきた専業主婦でもカードを作れます!

私が実際に準備した具体的なステップは、こちらの記事で解説しています。

SSNが取れない方でも作れる可能性あります。こちらにまとめています。

まとめ|年会費無料カード一覧

この記事で紹介した私のおすすめ年会費無料カードはこちらです。

みなさんの参考になるとうれしいです!