さっぴー

さっぴーこんにちは!

アメリカに駐在帯同中のさっぴーです。

今回は、駐在員と駐妻が渡航前に知っておいた方がいいお金の制度のハナシです。

海外赴任になる予定だけど、何から手を付ければ良いのか分からない…

もうすぐ赴任だけど、何か見落としてないか心配…

特にこれから赴任される方は、知らないことばかりで不安が大きいと思います。私も渡米準備中はやることが多すぎて軽くパニックでした。色々と調べていると「えっ!?そうなの!?」と驚きの連続。

この記事では、海外駐在とお金にまつわる注意点を3つまとめました。少しでも損を避けるために、渡航前にやらなければいけない手続きについても書いています。

この記事を読んで、プレ駐在員&プレ駐妻の皆さんに安心して駐在生活に入って頂ければと思います。

駐在って何かと出費がかさむから、少しでも削れるところは削っておきたい…

海外赴任で気を付けるべき節税や給付制度3選

これから海外駐在を予定してる人がまず気を付けるべきお金の制度は次の3つです。

① ふるさと納税

② 児童手当

③ 住宅ローン控除

渡航のタイミングや、家族帯同か単身赴任かなどでも変わってきますので、これから一つ一つ解説していきます。

対象は

①は全員

②は中学生までの子どもがいる人やこれから出産予定の人

③は持ち家がある人や現在検討中の人向けです。

重要な点は下線や枠で囲っています。時間が無い方はそこだけでも必ず読んでおいてくださいね。

ふるさと納税の寄付金控除はどうなる?

毎年ふるさと納税をしている方や、今年からふるさと納税を始めてみたい方は気を付けてください!

年内に海外赴任する方は、今年ふるさと納税しても寄付金控除は満額は受けられません。

控除目的で寄付しても安心なのは、渡航が来年の1月1日より先の場合だけです。

↓↓↓とにかくおさえてほしいのはこれだけ!

年内に出国 → ふるさと納税しない方が得

来年に出国 → ふるさと納税した方が得

ここから少し細かい説明になります。読み飛ばしてもOKなので、ちゃんと制度について知っておきたい方だけ読んでください。

<ふるさと納税の寄付金控除の解説>

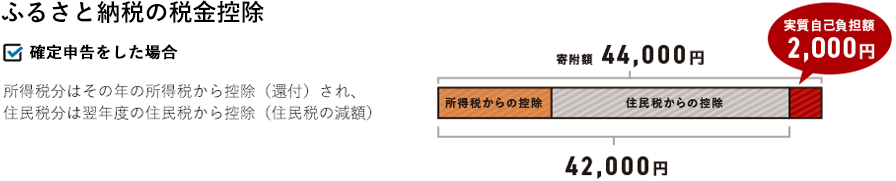

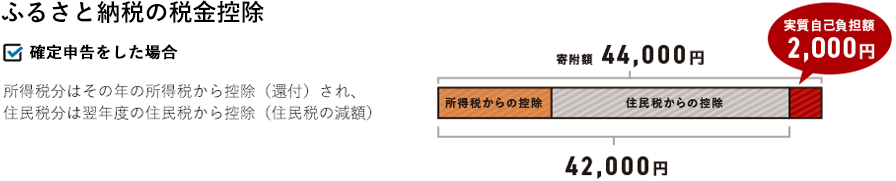

ふるさと納税では、寄付をした合計金額から2,000円を差し引いた額が、すでに納めた所得税と翌年納める住民税から控除されます。ただし、控除の上限額は給与収入(年収)や家族構成などで異なるため、ひとり一人が実質負担2,000円で寄付できる上限額を知っておくことが大切です。

出典:ふるさとチョイス

例えば、2022年に44,000円を寄付した場合は、2022年の所得税と2023年の住民税から計42,000円が控除され、実質自己負担は2,000円となります。

海外駐在員の場合は、

所得税 →海外赴任中も、国内給与があればいくらか戻ってくる

住民税 →来年1月1日の時点で海外在住の場合、その年の住民税の支払い自体が無いため控除もされない

となります。

では、所得税から戻ってくる分は何円くらいでしょうか?

所得の額により変わってきますが、年収600万円の例がこちら。

年収600万円で配偶者と16歳以上19歳未満のお子さん1人を扶養している方の場合

・所得税は約6,000円の控除(還付)

・住民税は約5万2,000円の控除

なんと。所得税からは約1割程度しかなくて、残りほとんどは住民税からの控除なんですね。

したがって、住民税控除の恩恵を受けられない海外駐在員は、赴任する年はふるさと納税はしない方が得策と言えます。

(逆に、帰国する年は納税しておくと翌年の住民税が安くなります)

赴任する年の納税はできないので残念…

参考webサイト:

ふるさと納税ガイド ふるさぽ

さとふる

ふるさとチョイス

児童手当はもらえない?

児童手当は、日本国内に住んでいる中学3年生までの子どもに支給されます。

<2023年現在の支給額>

| 支給対象児童 | 1人あたり月額 |

|---|---|

| 0歳~3歳未満 | 15,000円(一律) |

| 3歳~小学校修了前 | 10,000円 (第3子以降は15,000円※) |

| 中学生 | 10,000円(一律) |

① 家族みんなで海外に引っ越す場合

児童手当はもらえません。

ネットで調べると「妻と子どもの住民票だけ実家に残しておけば…」といった情報も見かけますが、自治体によっては国内に居住の事実が無いと貰えないと明記してあります。

特に小学生と中学生のお子さんがいる場合は、日本に住んでいるのに義務教育を受けさせていない扱いになります。

② 父母のどちらかが単身赴任する場合

児童手当はもらえます。

例えば、夫だけが単身で海外へ駐在して妻と子どもが国内に残る場合は、受給者を夫→妻に変更すればOKです。

③ 父母が海外へ引っ越し、子どもだけ日本に残る場合

児童手当はもらえます。

稀なケースかもしれませんが、事情があって子どもだけが国内に残る場合もあるかもしれません。

(全寮制の学校に通っているなど)

その場合は、国内に住む祖父母などを「父母指定者」とする手続きが必要だそうです。

子どもが学校の寮などに入っていて父母指定者と別居でもOKとのこと。

参考webサイト:

内閣府 児童手当Q&A

岡山市 よくある質問

住宅ローン控除(住宅ローン減税)は対象外?

海外駐在に行ってる間は、住宅ローン控除が…受けられないだと…?

① 家族みんなで海外に引っ越す場合

住宅ローン控除は受けられません。

住宅ローン控除はその家に本人か家族が居住していることが条件のため、海外駐在に家族で帯同してしまうと税金の還付は1円もありません(涙)うちの場合は、もし5年間の駐在だとすると本来還付されるはずの100万円~200万円くらいの税金が還付されない計算に…

ローン減税でお金返ってくると思って家の建築費も計算したのに…(涙)

海外赴任後にまだローン減税期間が残っている場合は、住宅ローン控除の再適用 を受けられる可能性があります。

海外赴任前に税務署にて住宅ローン控除の中断手続きを行う必要があるので、賃貸や空き家にする予定の方は忘れずに手続きをしてくださいね。

再適用のポイント:

・家族だけが戻ってきた場合でもOK(本人は単身赴任)

・『2016年4月1日以降』に取得した住宅であること

・赴任中も国内で源泉所得があること

\ 築3年で海外赴任→4年後に本帰国し再適用の手続きをした場合 /

② 単身赴任する場合

2016年4月1日以後にマイホームを購入した方は、住宅ローン控除を引き続き受けられます。

それ以前に購入した方は、住宅ローン控除を受けられません。

参考webサイト:

ホームズ 住まいのお役立ち情報

NISA・idecoなどの投資運用は?

プレ駐在員の方でNISAやidecoなどの投資運用をしている方もいるかと思います。

今後別記事でまとめたいと思いますが、日本の金融機関では基本的に海外在住者は積立の資産運用はできません。

口座そのものを解約しなければならない金融機関と、口座の維持はできる金融機関とがあります。

どちらにしても、事前に金融機関に連絡をして手続きが必要です。

私は3社で投資信託をしていましたが、すべて口座解約しなければいけませんでした。せっかく順調に増えていたのに…ショック!

まとめ

今回紹介した3つの注意点をまとめます。

大事なことなのでどこかにメモしておいてくださいね。

① ふるさと納税… 年内に赴任するなら今年の寄付は見送りがベター。赴任が来年以降なら今年は寄付して◎

② 児童手当… 単身赴任ならもらえる。家族で帯同する場合はもらえない。

③ 住宅ローン控除… 単身赴任なら控除される。家族で帯同する場合は控除されないが、5年以内に帰国するなら再適用も可能。必ず出国前に手続きを。

お役に立てれば光栄です。

読んでいただき、ありがとうございました。

今日も赴任準備がんばりましょう!

\駐在準備中の方によく読まれている記事はこちら/

\お得なサービスも要チェックです!/

\参考になったらクリックしてね/